Блог компании Mozgovik |Итоги недели: сезончик отчетов

- 22 августа 2022, 11:11

- |

Сезон отчетов в разгаре. Но когда некоторые крупные эмитенты вообще ничего не публикуют, возможно его стоит называть «сезончик».

Фосагро, Магнит, МТС, Эн+, Позитив, ЦИАН и Софтлайн отчитались на прошлой неделе, отчитались с разной степенью успешности.

Индекс Мосбиржи чуть вырос и продолжает топтаться уже второй месяц между 2000 и 2300. В лидерах роста и падения те, кто отчеты уже или еще не показал. Тинькофф должен что-то показать на этой неделе (24 августа). А Мечел в лидерах падения, так как отказался от публикации.

ТКС

Жду от отчета TCS роста основных показателей, главный фактор — рост клиентской базы, подошли к 25 млн, было 20,8 млн в конце прошлого года. Рост клиентской базы ведет к росту выручки и прибыли. На прибыль может оказать локальное (пока) влияние в резервировании. Пока отчеты иностранных банков показывают, что это все резервы под прогнозируемые убытки, которые с легкостью могут быть распущены в будущем, а качество займов не ухудшилось (доля плохих долгов даже ниже). Писал на тему банков

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Блог компании Mozgovik |Магнит теряет лидерство по размеру прибыли в секторе

- 19 августа 2022, 19:21

- |

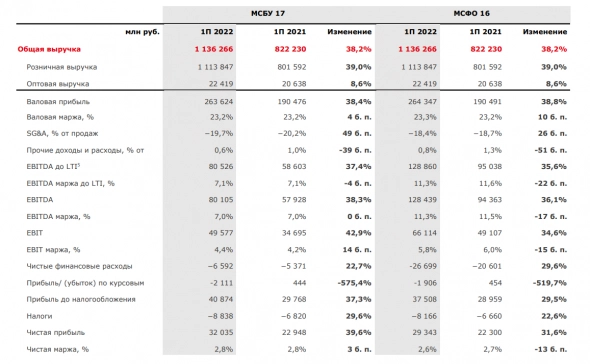

Магнит отчитался за 1-ое полугодие, на первый взгляд все шикарно.

Все финансовые показатели растут, прибыль выросла чуть больше чем выручка, а значит, что весь рост затрат компании отлично перешел в чек.

Но одна вещь не давала мне покоя при просмотре отчета. Почему в пресс-релизе не опубликовали отдельно результаты 2-ого квартала? Магнит всегда давал данные поквартально, а теперь, чтобы разбить — это надо открывать отдельно пресс-релиз за 1кв. и вычленять. Ну или скачать датабук на сайте.

Почему не предоставили информацию таким образом?

( Читать дальше )

Блог им. AnatoliyPoluboyarinov |Как все поменялось

- 19 августа 2022, 05:49

- |

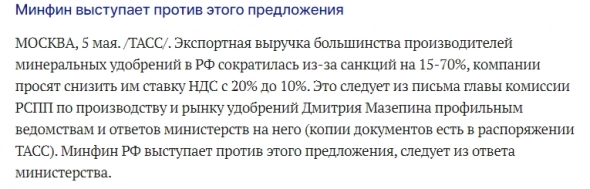

В мае ноем и просим снизить ндс

В августе короли, платим 780 рублей на акцию (101 млрд рублей). За 2021 год и за полугодие 2022, по всей видимости 390 и 390 рублей.

( Читать дальше )

Блог компании Mozgovik |Группа Позитив - проходной, но шумный отчет

- 16 августа 2022, 10:19

- |

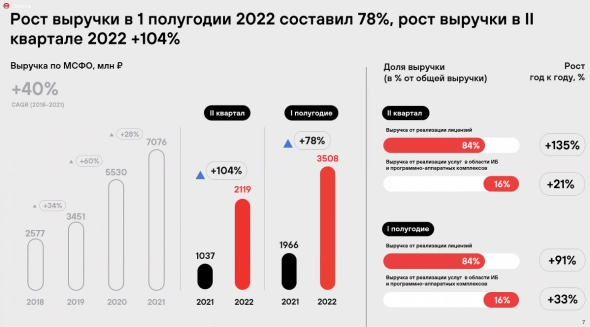

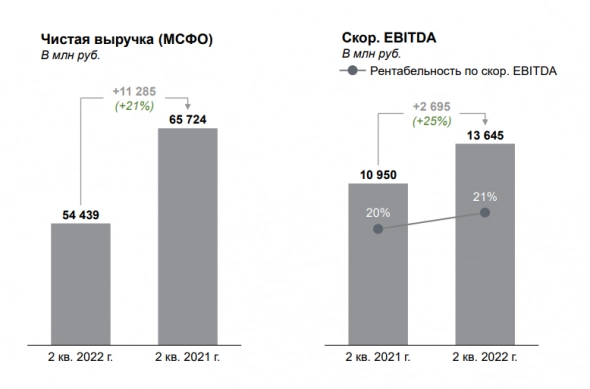

Группа позитив опубликовала финансовую отчетность за 1-ое полугодие.

За 6 месяцев выручка выросла на 78% с 2 до 3,5 млрд рублей. За 2-ой квартал рост составил 104% с 1 млрд до 2,1 млрд рублей.

Примечательно, что в отличие от уже традиционного в компании «продажи больше выручки», в первом полугодии продажи выросли на 72% до 3,1 млрд рублей, а во 2-ом квартале только на 36% до 2 млрд рублей. В выручке за 2-ой квартал все еще есть продажи 2021 года (признают, когда начинают работу).

Но корреляция прямая: выше продажи — выше выручка. Поэтому замедление можно воспринимать негативно.

( Читать дальше )

Блог им. AnatoliyPoluboyarinov |Отчеты этой недели

- 15 августа 2022, 10:18

- |

Так как особых событий на прошлой неделе не произошло. Кроме небольшой пачки отчетов и новости об аккуратном выходе нерезидентов, где никто не понимает с каким эффектом на рынок это произойдет, решил написать ожидания от некоторых отчетов, и немного про вышедшие на прошлой неделе.

Небольшой дисклеймер. Может случиться так, что вы акционер компании. Вы видите мой текст, что отчет плохой или какой-то негатив и начинаете защищать. Но скорее не отчет, а свою позицию в акциях компании. У меня нет цели написать, что вы купили херню, возможно это лучшая компания на планете. Каждый что хочет, то и покупает. Под любую идею с любой логикой. Хорошо, если она своя, а не только написанные мной или какими-то известными цыганами размышления. Делитесь вашими ожиданиями.

Календарь можно найти здесь:

А о факте выхода отчетности вам любезно расскажут в тг-канале smartlab.news

( Читать дальше )

Блог компании Mozgovik |Распадская: хороший отчет, но нет драйверов для роста котировок

- 12 августа 2022, 17:18

- |

Распадская опубликовала финансовые результаты за 1-ое полугодие 2022 года. Результаты 1-ого полугодия оказались «просто замечательные».

Годовая прибыль компании составляет 100 млрд рублей, P/E = 2. Но, как обычно, есть множество нюансов.

( Читать дальше )

Блог компании Mozgovik |Проблемы и риски Русагро

- 09 августа 2022, 09:22

- |

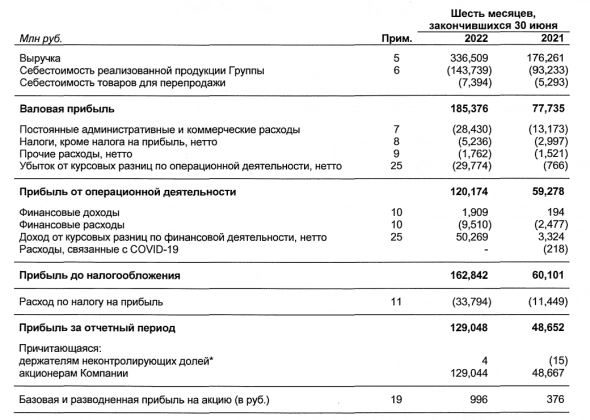

Компания Русагро опубликовала результаты 2-ого квартала, а также провела конференц-звонок, в рамках которого финансовый директор рассказал некоторые детали операционной деятельности.

На первый взгляд все прекрасно.

Выручка растет высокими темпами, а рентабельность EBITDA находится на пятилетнем максимуме.

( Читать дальше )

Блог компании Mozgovik |Итоги недели: 52,5 повода для радости

- 30 мая 2022, 09:37

- |

Большинство событий недели проходили вокруг остановки локомотива под названием «Крепкий рубль», даже Лукашенко намекнул, что неплохо было бы остановиться. Президент отметил, что вопрос курса доллара стоит на повестке, а доллар «скукоживается».

После всех словесных интервенций начали палить из всех орудий: снизили норматив обязательной продажи валютной выручки до 50%, а также срок, когда надо продать до 120 дней (было 60), в четверг ЦБ снизил ключевую ставку до 11% (было 14%). По всей видимости, где-то 55 рублей за доллар — это тот некий предел укрепления.

Событий на рынке было не слишком много: Индекс вырос на 4,6%, ОГК-2 в лидерах роста на ожидаемых дивидендах, исходя из политики распределения большей прибыли. Главное событие — 52,53 рублей у Газпрома, с чем я поздравляю причастных.

До объявления была огромная свечка на полтора миллиарда рублей, которая могла напугать любого, учитывая, что многие понимают ситуацию с инсайдерской информацией на нашем рынке. Меня и рекомендация и все эти волнения в котировках застали при температуре 39,5, поэтому реакция была соответствующая:

( Читать дальше )

Блог компании Mozgovik |Итоги недели: нарисованный или нет?

- 23 мая 2022, 10:29

- |

РТС на прошлой неделе был на полпути, чтобы закрыть свечу признания ЛДНР. При этом индекс Мосбиржи никак не изменился — это все продолжающееся укрепление рубля. Курс доллара на этой неделе окончательно засел ниже 60 рублей, евро пока только пробивал, но тоже близок.

Комментировать реальность и объективность курса трудно, но я все таки склоняюсь, что доля правды у обезьяны ниже тоже есть.

( Читать дальше )

Блог компании Mozgovik |Группа Позитив обзор компании и перспективы роста

- 11 апреля 2022, 20:47

- |

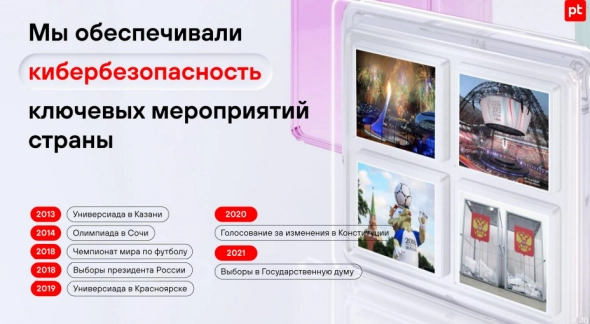

Группа Позитив до 2021 года — это не самая известная в России компания в области кибербезопасности.

Не самая известная — потому что основной клиент — крупные компании и государственный сектор. У Позитива нет продуктов для частных клиентов, но их решения применялись в большом количестве важных мероприятий в прошлом.

IPO компании состоялось в конце прошлого года через прямое размещение акций именно среди частных инвесторов.

Прямое размещение — это когда акционеры продают прямо в биржевой стакан всем желающим. Быть известным в узких кругах юридических лиц и делать фокус на размещении у частных инвесторов, которые не слышали ничего о компании — занятие спорное. По словам основного владельца — Юрия Максимова, инвест. банки были готовы размещать их акции и давали таргеты в несколько миллиардов долларов. Тем не менее, на размещении капитализация составила 700 млн долларов, до миллиардов инвестбанков далеко.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс